企業が海外でビジネスを展開する際には、税金はどの国でかかるでしょうか?輸出販売取引をさらに発展させ、現地に進出する場合にはどうでしょうか?さらに、派遣した駐在員の給与に対する税金は?

海外進出の際にはただでさえ検討事項が多く、その上税金まで(場合によっては海外の税金も)検討するのは大変です。多くの場合、日本の税法だけでなく、海外の税法、両国の税金を調整する租税条約の検討が必要となります。

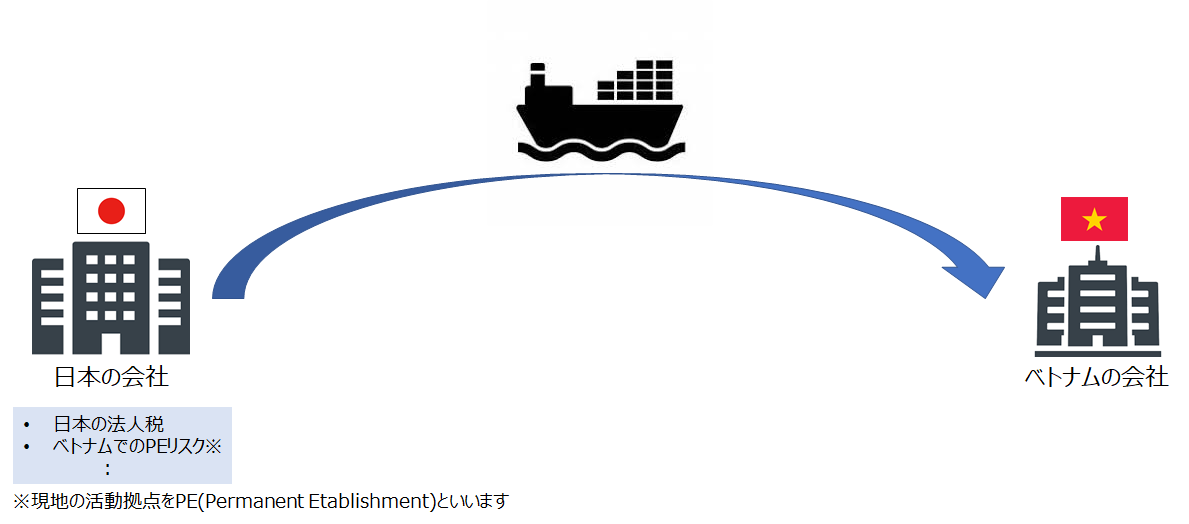

例1)日本企業がベトナム企業に製品を輸出販売した

日本企業がベトナムに拠点を持たない場合、ベトナム企業への製品販売で得られた利益に対しては、通常は日本の法人税のみが課税されます。ただし営業活動として日本企業から頻繁にベトナム出張していた場合には、頻度・形態によってはベトナムに拠点があるとみなされベトナムでも法人税が課されるリスクがあります。さらに、出張していた従業員の給与に対してもベトナムで所得税が課される可能性もあります。

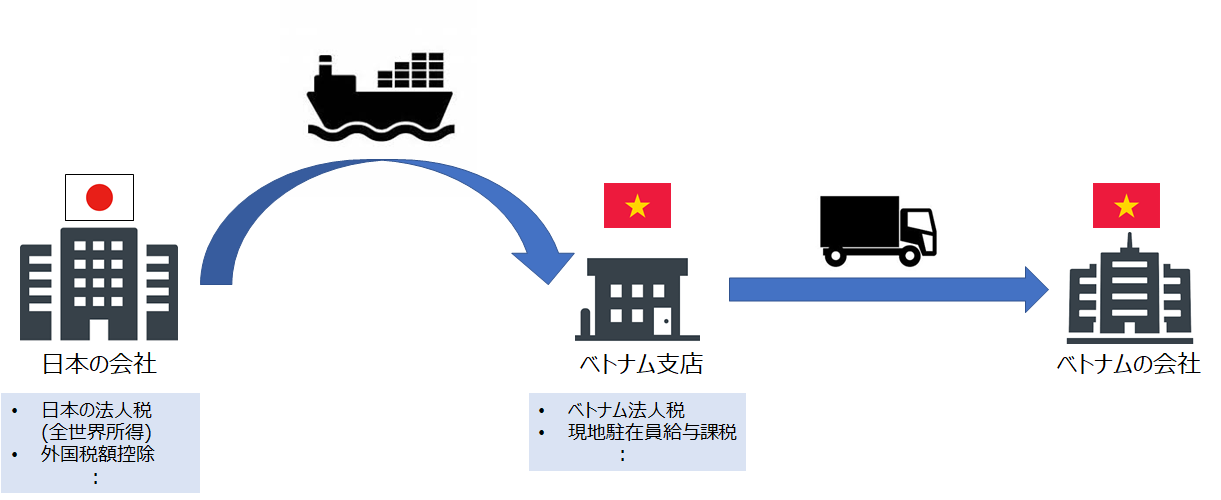

例2)日本企業がベトナム支店を設立し、ベトナム支店を通じて製品をベトナム企業に販売した

ベトナム支店がベトナム企業に製品を販売し獲得した利益に対しては、まずベトナム法人税が課されます。さらに、当該利益は日本の本店の損益に合算されたうえで、日本の法人税が課されます。日本の法人税は、日本企業がベトナム支店を通じて獲得した利益も含めた全世界の利益(正確には「所得」)を課税対象としているからです。つまり同じ利益に対して、ベトナム側でも日本側でも法人税が課されてしまうのです。これを「二重課税」といいます。このような二重課税をどのように解消すべきかは、国際税務の重要な問題です。

ちなみに上記の例のケースでは、日本の税法に規定される「外国税額控除」制度によって、二重課税を解消できる場合があります。

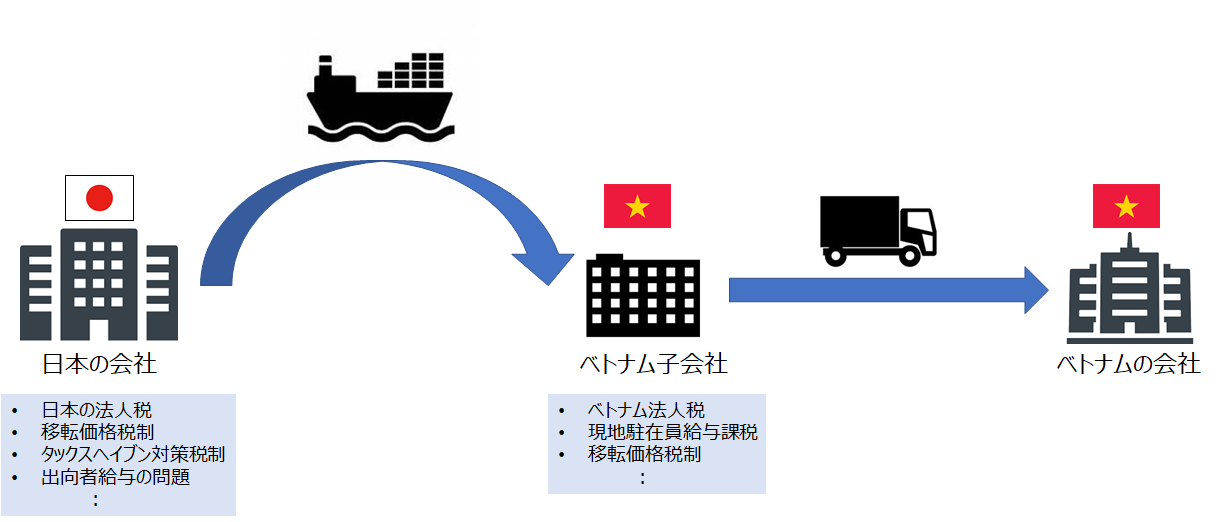

例3)日本企業がベトナム子会社を設立し、ベトナム子会社を通じて製品をベトナム企業に販売した

ベトナム子会社がベトナム企業に製品を販売し獲得した利益に対しては、ベトナム法人税が課されます。そして例2)とは異なり、当該利益に対して日本の法人税は課されません。ベトナム子会社は支店ではなく日本の親会社とは別法人ですので、日本の法人税の算定に際してベトナム子会社の利益を合算する必要がないためです。このため二重課税にはならず、外国税額控除は不要です。

ただしベトナムの子会社が日本の親会社から仕入れた製品を販売している場合には注意が必要です。日本とベトナムのように国家間の税率差がある場合、グループ内取引ではその点に着目した税金逃れが可能となることがあります。日本にもベトナムにも、こうした行為を防ぐための「移転価格税制」という制度が設けられています。海外子会社と取引を行う場合にはこうした制度への注意も必要です。なお第三者との取引では、値決めはグループ内取引とは異なり第三者同士の交渉により決定されるわけですから、移転価格税制への対応は基本的に不要です。

また、もしベトナム子会社に現地税制による非課税所得がある等により実際の税率が20%未満となってしまう場合には、タックスヘイブン対策税制への注意も必要です。同税制が適用されると、ベトナム子会社の所得が日本の会社の所得に合算された上で日本の法人税を算定する必要が生じてしまいます。